Журнал Euromoney наградил «Газпром» наивысшей наградой за размещение облигаций на российском и западном рынках

Сообщение для СМИ

награда журнала Euromoney

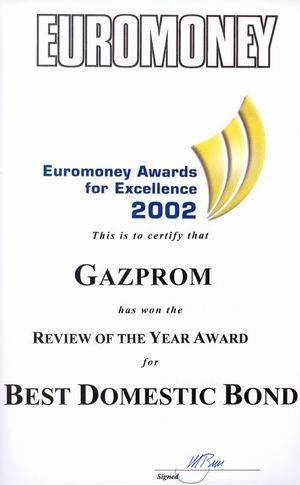

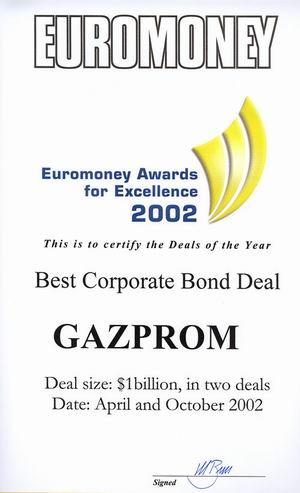

В центральном офисе ОАО «Газпром» г-н Мартин Борн, директор группы Euromoney, вручил представителям компании сертификаты, подтверждающие, что «Газпром» назван лучшим заемщиком на внутреннем рынке в 2002 г., а размещение еврооблигаций, состоявшееся в апреле и октябре 2002 г., признано лучшей сделкой года.

По мнению экспертов журнала Euromoney, «Газпрому» удалось очень успешно разместить на европейском рынке и рынке США облигации на сумму 1 млрд долларов. Как отмечает журнал, это была чрезвычайно важная сделка, открывшая «Газпром» для новых инвесторов. Ни одной российской компании не удавалось разместить свои бумаги по столь выгодной ставке доходности — 9,125%.

Кроме того, «Газпром» в 2002 году разместил на выгодных условиях внутренние облигации на сумму 5 млрд. рублей. Благодаря превышению спроса над предложением на бумаги компании доходность размещения оказалась существенно ниже ожидавшейся — 16,36% против 17,2%. Данное размещение облигаций задало ценовые ориентиры для всего российского рынка, отмечает Euromoney.

Награда этого авторитетного издания — еще одно свидетельство прочности позиций «Газпрома» на мировом финансовом рынке и привлекательности его ценных бумаг для российских и зарубежных инвесторов.